2023中国汽车后市场维保行业白皮书

一、研究成果摘要

1、预计中国乘用车保有量2024年将突破3亿,庞大的用户体量将有效驱动汽后市场维保规模增长。预计2023年维保行业产值达1.2万亿元,至2025年将持续保持10%以上增速。

2、2023年平均行驶里程将回归1万公里以上,较2022年增长3%,但同比2021年下降4%。对比不同车价区间,车价30万以上车辆的年均行驶里程较车价10万以下车辆高出近2千公里。

3、2021-2023年,机油、乘用车轮胎等配件品牌呈分散化发展趋势,机油TOP3品牌市场份额累计下降3%,而蓄电池、制动液等配件品牌呈集中化发展,蓄电池TOP3品牌份额增长3%。

4、2023年机油、乘用车轮胎等多品类市场规模较2022年有所增长,燃油滤清器小幅下降。就机油而言,2023年市场规模预计14-15亿升,其中独立售后占近70%的市场份额。

5、2023年后市场累计进厂台次同比2022年增长8%,但仍不及2021年同期水平。进厂客户数较2021年增长4%,但新客下降16%,门店通过锁住老客维持客户基盘。

6、相较2021年,2023年仅中大型连锁门店实现正增长,月均进厂台次超280,连锁化、规模化经营优势凸显。而单店盈利能力两极分化明显,未来售后渠道将进一步整合。

7、近3年,保养业务台次占比提升1个百分点,而钣喷、美容、精品弹性消费需求逐年下降。2023年超60%车主消费较2022年无增长,车主消费理性化成主流。

8、独立售后的新能源汽车进厂台次占比近年来增长明显,从2020年的2%增长至2023年的5%。2023年新能源售后维保规模预计近400亿元,至2025年有望超800亿元。

9、目前新能源售后仍以更换空调滤等传统服务为主,相较传统车,事故件、贴膜等服务的客单价较高。同车价区间上,新能源汽车在减振器、乘用车轮胎等底盘类配件上的均价更高。

10、2023大发展空间和升级年四五线城市进厂台次整体恢复速度较新一线、二线城市更快,下沉市场未来或有较潜力,后市场相关参与者应及早关注,适当扩大渠道布局。

二、精华解读

1、2023年中国汽车销量预计3000万辆创历史新高,未来中国汽车市场将持续在全球范围内保持领先地位

2023年中国汽车产业在出口强劲增长、汽车促消费政策等利好因素影响下,预计销量在3000万辆左右,创历史新高。

中国在全球汽车销量占比将达32%,将继续保持自2016年以来在全球销量占比第一的领先地位。

未来中国汽车制造业仍将在全球范围内发挥重要作用,影响全球汽车产业格局。

2、2023年中国汽车后市场维保行业产值达1.2万亿,至2025年将保持10%以上增速

2023年,车龄叠加行驶里程的增加,车辆维护保养的需求也相应增加。预计2023年中国汽车后市场维保行业产值达1.2万亿,同比2022年增长25%。

未来几年,传统车“老龄化”以及新能源汽车的快速发展,维保市场规模将会持续扩大,至2025年维保行业产值将保持10%以上增长。

与此同时,后市场对专业维修人员的需求也将增加,后市场各参与主体应及时了解市场变化和趋势,提前规划和布局,以在未来保持竞争力。

3、2023年累计台次同比2022年增长8%,但不及2021年同期水平,市场持续恢复中

2023年截至10月份,累计台次同比2022年增长8%,但仍不及2021年同期水平。

从月度同比数据来看,市场呈现了波动性。相较2022年,2-5月台次均正增长,但6-7月连续两月出现下滑,市场转淡,9月同比增速再次转正,10月继续保持增长趋势,可见后市场台次仍在持续恢复中,2023年整体来看未出现极大增长, 需求相对平稳。

4、2023年齿轮油、自动变速箱油、火花塞品类销量仍未恢复至2021年水平

对比2022年,乘用车轮胎、机油等品类销量均正增长,其中乘用车轮胎增幅高达20%,蓄电池增幅较低,仅1%;

但对比2021年同期,各品类的销量增幅明显降低,其中齿轮油、自动变速箱油、火花塞销量仍未恢 复至2021年水平。

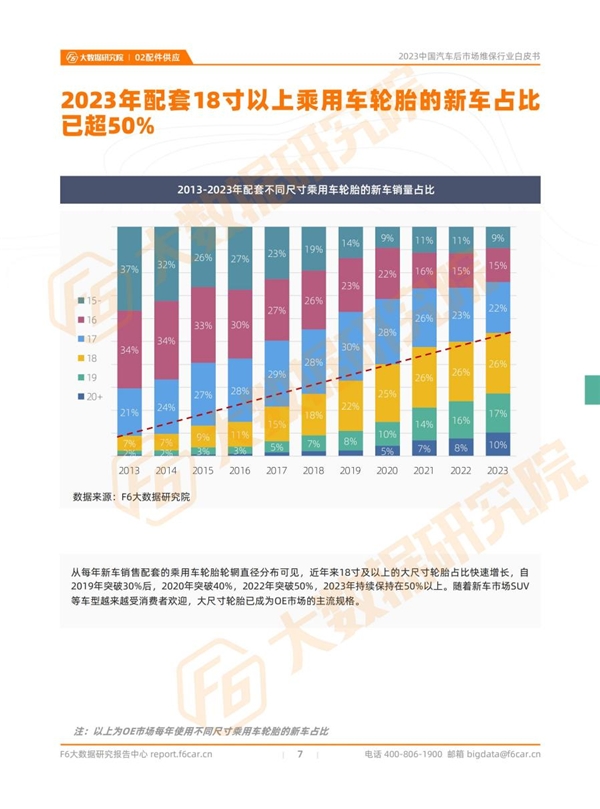

5、2023年配套18寸以上乘用车轮胎的新车占比已超50%

从每年新车销售配套的乘用车轮胎轮辋直径分布可见,近年来18寸及以上的大尺寸轮胎占比快速增长,自2019年突破30%后,2020年突破40%,2022年突破50%,2023年持续保持在50%以上。

随着新车市场SUV等车型越来越受消费者欢迎,大尺寸轮胎已成为OE市场的主流规格。

6、相较2021年,2023年机油中端市场份额增长1个百分点,市场竞争愈演愈烈

从近3年机油终端价格带的销量分布可见,高端市场份额持续下降,2023年较2021年下降1.3个百分点,而中端和低端市场均有上涨,其中中端市场上涨1个百分点,可见中端市场竞争愈加激烈。

7、在竞争激烈的机油中端市场,一线A品牌份额持续下降,部分市场份额被二线B、C品牌挤占

对比近3年中端市场各品牌市场份额的变化趋势可见,一线A品牌市场份额2021至2023年累计下降3.3个百分点,而二线B品牌和C品牌累计提升1.9个百分点,A品牌的部分市场份额被B、C品牌挤占。

各大品牌需密切关注竞争格局的变化,根据市场需求及时调整优化产品策略,以保持市场竞争力,进一步提升市场份额。

8、雨刷、冷却液等配件呈品牌集中化发展趋势,而机油、乘用车轮胎等分散发展

雨刷、冷却液等品牌集中度较低的品类,近年来市场份额越来越集中于某些头部品牌,而乘用车轮胎、刹车片、空调滤清器等则呈现品牌分散发展趋势。

另一方面,制动液、火花塞等品牌集中度较高的品类,头部品牌的市场份额仍在继续增长,而机油的头部品牌市场份额逐渐被其他品牌瓜分。

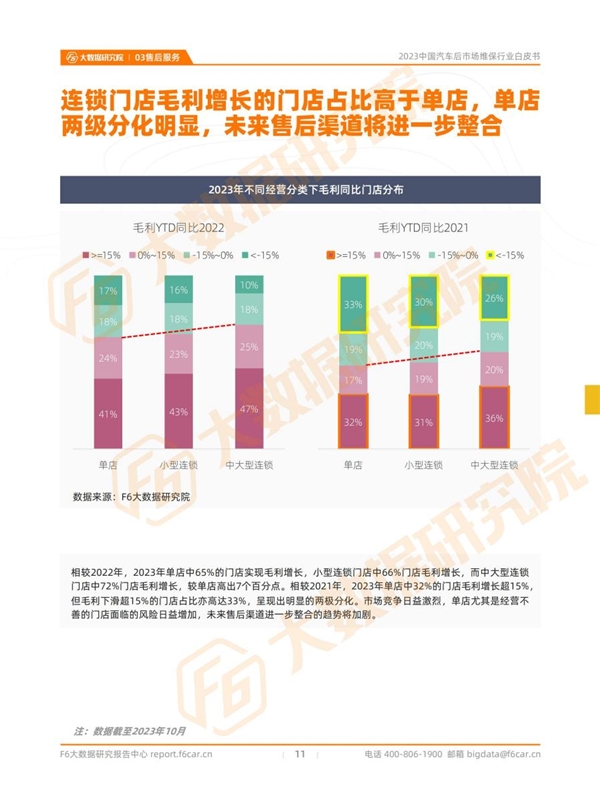

9、连锁门店毛利增长的门店占比高于单店,单店两级分化明显,未来售后渠道将进一步整合

相较2022年,2023年单店中65%的门店实现毛利增长,小型连锁门店中66%门店毛利增长,而中大型连锁门店中72%门店毛利增长,较单店高出7个百分点。

相较2021年,2023年单店中32%的门店毛利增长超15%, 但毛利下滑超15%的门店占比亦高达33%,呈现出明显的两极分化。

市场竞争日益激烈,单店尤其是经营不善的门店面临的风险日益增加,未来售后渠道进一步整合的趋势将加剧。

10、2023年行驶里程将回归1万公里以上,较2022年增长3%,但不及2021年水平

2023年平均行驶里程预计达10223公里。

疫情过后,生产生活秩序逐渐恢复,人们的出行需求和频率逐渐增加,2023年平均行驶里程较2022年增长3%。但对比2021年来看,2023年行驶里程将仍不及2021年水平。

11、2023年超60%车主消费较2022年无增长,车主理性消费成主流

对比近2年单车年均维保价值,相较2022年,2023年34%车主消费减少,28%车主保持不变,换言之,62% 车主消费需求并未有所提高,这或将对维保规模持续快速增长带来一定压力。

售后服务企业应顺应市场变化, 针对性地推出更个性化、高性价比的产品及服务来吸引客户,以减轻消费需求降低带来的负面影响。

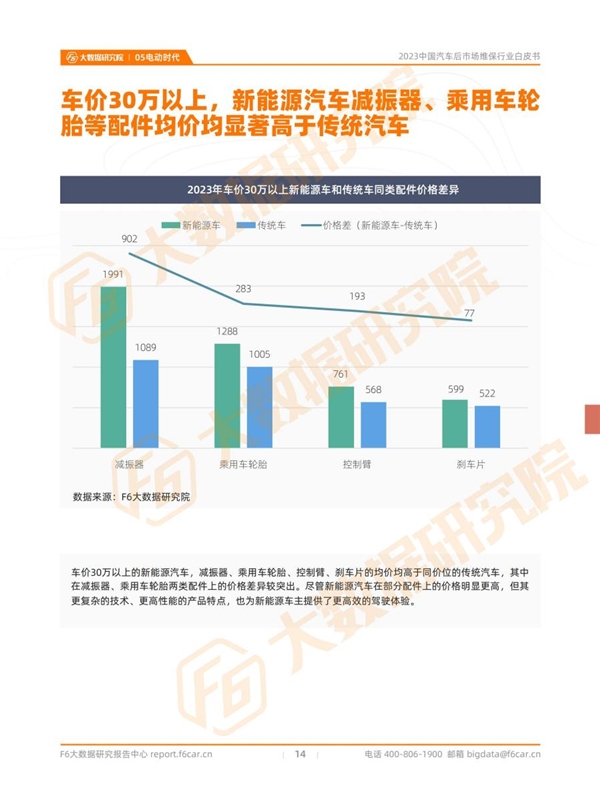

12、车价30万以上,新能源汽车减振器、乘用车轮胎等配件均价均显著高于传统汽车

车价30万以上的新能源汽车,减振器、乘用车轮胎、控制臂、刹车片的均价均高于同价位的传统汽车,其中在减振器、乘用车轮胎两类配件上的价格差异较突出。

尽管新能源汽车在部分配件上的价格明显更高,但其更复杂的技术、更高性能的产品特点,也为新能源车主提供了更高效的驾驶体验。

13、2023年新能源单车维保价值约1877元,车价30万以上的新能源与传统车单车价值差异显著

2023年新能源汽车单车维保价值约1877元,传统汽车约2635元。

在不同车价区间上,传统汽车的单车维保价值均高于新能源汽车,在车价30万以上的高端车上,单车价值差异更显著。

目前新能源汽车平均车龄偏小,而随着保有量及维修、保养需求的增加,未来新能源的单车维保价值将继续增长。

点击了解更多详细数据:

https://mp.weixin.qq.com/s?__biz=MzU1Nzc1MDUyMg==&mid=2247520194&idx=1&sn=485b1a8a0cf035f6cf5117ccbfe9908e&chksm=fc33ce57cb444741ec0b66def8510bb2f498a6157bc78ae261af0c1260e62b4365900ceef2cd&token=1133390769&lang=zh_CN#rd

电话:400-806-1900

邮箱:bigdata@f6car.cn